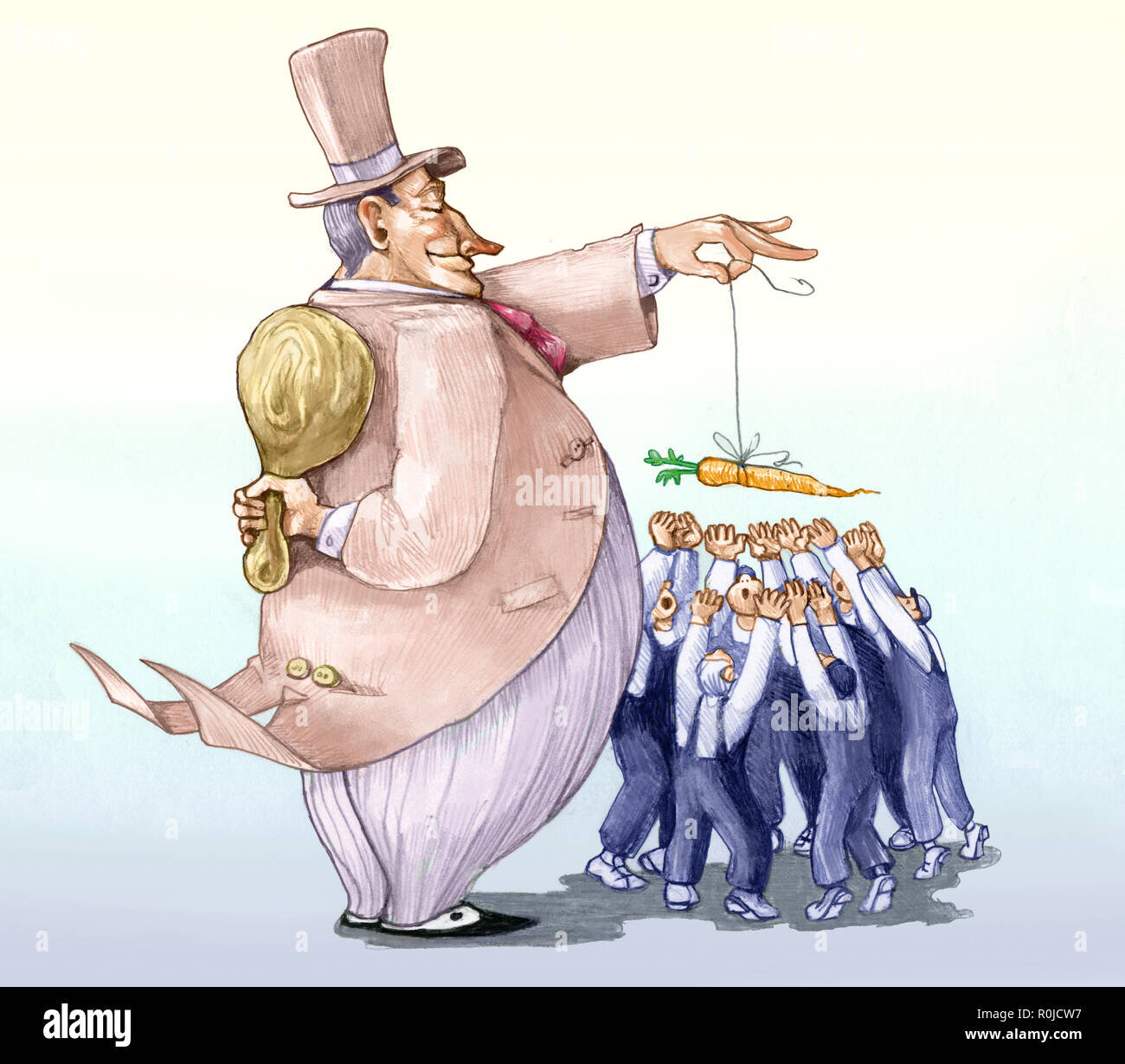

როგორ „შემოვიჭიროთ ქამრები“ და როგორ „გავაცოცხლოთ“ ლარი!

როგორც წესი, ყველა ქვეყნის მოქალაქე პატივს სცემს თავის ეროვნულ ვალუტას. გამონაკლისი მხოლოდ საქართველოა. ჩვენთან სავალუტო ბაზარი დოლარიზებულია და დიდი სავაჭრო გარიგებები თითქმის სულ ამერიკულ დოლარებში ხდება - მოძრავი და უძრავი ქონების ბაზარზე საქონლის ყიდვა-გაყიდვა ფაქტიურად შეუძლებელია ეროვნულ ვალუტაში (ჩვენს მეზობელ ქვეყნებში უცხოურ ვალუტაში შეუძლებელია საქონლის ყიდვა-გაყიდვა).

ასეთი მიდგომები კიდევ ერთხელ მიუთითებს ჩვენი სახელმწიფოებრივი აზროვნების დეფიციტზე და ეროვნული ვალუტის უპატივისმცემლობაზე, მეტიც, ასეთი დამოკიდებულება ამცირებს ლარზე მოთხოვნას, რაც ვალუტის გაუფასურების ერთ-ერთი წინაპირობაა.

ბოლოს და ბოლოს პარლამენტმა (მთავრობასთან ერთად) უნდა უზრუნველყოს ლარზე მოთხოვნის ზრდა და იგი უნდა გამოაცხადოს ერთადერთ საგადამხდელო საშუალებად. აღნიშნული მიმართულებით მთავრობის მხრიდან ჯერ-ჯერობით შესაბამისი ნაბიჯები არ იდგმება - ყოველ შემთხვევაში ამის შესახებ ჩემთვის უცნობია.

არსებობს ასეთი ეკონომიკური თეორია როგორიცაა: მონეტარიზმი, აღნიშნული ეკონომიკური კონცეფციის თანახმად, მიმდინარე ეკონომიკურ პროცესებში უდიდეს როლს ასრულებს ფულის რაოდენობა მიმოქცევაში და ასევე ფულის მასასა და საქონლის მასას შორის კავშირი. ამ შემთხვევაში უდიდესი მნიშვნელობა ენიჭება ფულის ემისიის (მიმოქცევაში გაშვება) რეგულირებას.

არსებობს მონეტარული წესი, რომლის თანახმად, ფულის მასა ყოველწლიურად უნდა იზრდებოდეს რეალური მთლიანი ეროვნული პროდუქციის ზრდის პარალელურად, ანუ ეს იმას ნიშნავს, რომ თუ მაგალითად 2010 წელს მთლიანი ეროვნული პროდუქტია 100 ლარი და ეკონომიკას ამ დროს ემსახურება 100 ლარი, თუ მთლიანი ეროვნული პროდუქტი გაიზარდა 7%-ით და გახდა 107 ლარი, მაშინ ეროვნულმა (ან ცენტრალურმა) ბანკმა უნდა მოახდინოს დამატებით 7 ლარის ემისია, რათა ეკონომიკაში არ შეიქმნას ფულის დეფიციტი (რაც შემდეგ იწვევს ეკონომიკური აქტივობის დაქვეითებას).

თუ ეროვნული ბანკი მოახდენდა არა 7 ლარის (მთლიანი ეროვნული პროდუქციის ზრდის პარალელურად), არამედ 10 ლარის ემისიას, მაშინ ბაზარზე წარმოიშობოდა დისბალანსი პროდუქციის ღირებულებასა და მომსახურე ფულის მასას შორის, რაც გამოიწვევდა ეროვნული ვალუტის დევალვაციას, რაც შემდეგ ინფლაციურ პროცესებში გადაიზრდებოდა.

ჩემის აზრით, როგორც დაკვირვებებმა ცხადყო სწორედ ასეთ ფაქტს ჰქონდა ადგილი საქართველოში, ანუ ბაზარზე მოხდა დიდი ოდენობით ფულის ემისია, რაც მთლიანი ეროვნული პროდუქციის ზრდის ადექვატური არ იყო.

როგორც ცნობილია ქვეყნის ვალუტის კურსის დასადგენად გამოიყენება ასეთი პრინციპი -(მიმოქცევაში არსებული ეროვნული ფული მასა)/სავალუტო რეზერვების რაოდენობასთან. თუ მიმოქცევაში არსებულ ფულად მასას აღვნიშნავთ A ასოთი, ხოლო არსებულ სავალუტო რეზერვებს B ასოთი, მაშინ შეგვიძლია აღვნიშნოთ, რომ როცა A პარამეტრს გავზრდით, ხოლო B პარამეტრი უცვლელია, მაშინ ეროვნული ვალუტის კურსი დაეცემა, ხოლო როცა A პარამეტრი უცვლელია, ხოლო B პარამეტრი იზრდება, მაშინ ეროვნული ვალუტის კურსი იზრდება. საქართველოს შემთხვევაში ადგილი ჰქონდა A პარამეტრის ზრდას, მაშინ, როცა B პარამეტრი არ იზრდებოდა, ამან გამოიწვია სწორედ დევალვაციური პროცესები. ამის საილუსტრაციოდ მოვიყვან შემდეგ გაანგარიშებას. (ცხრილი 1)

ცხრილი 1

|

# |

დასახელება |

2009 წ. |

2010 წ. |

2011 წ. |

2012 წ. |

2013 წ. |

შენიშვნა |

|

1 |

ფულის მასა (მლნ.ლარი) |

4763.6 |

6199.0 |

7097.8 |

7903.7 |

9836.6 |

2014 წლის მონაცემი ჯერ-ჯერობით არ არსებობს |

|

2 |

მთლიანი ეროვნული პროდუქტი (მლნ.ლარი) |

17789.0 |

20102.8 |

23631.7 |

25925.6 |

26340.7 |

,,---------,, |

|

3 |

ფულის მასის ზრდა წინა წელთან შედარებით (ლარი)

|

|

1435.4 |

898.8 |

805.9 |

1932.9 |

,,---------,, |

|

4 |

მთლიანი ეროვნული პროდუქტის ზრდა (ლარი)

|

|

2313.8 |

3528.9 |

2293.9 |

415.1 |

,,---------,, |

|

5 |

ფულის მასის ზრდა (%) |

|

30 % |

14.5% |

11.3% |

24.4% |

,,---------,, |

|

6 |

მთლიანი ეროვნული პროდუქტის ზრდა (%) |

|

13 % |

17% |

9.7% |

1.6% |

|

|

7 |

სხვაობა ფულის მასის და მთლიანი ეროვნული პროდუქციის ზრდას შორის (%) |

|

17 % |

-2.5% |

1.6% |

22.8% |

|

წყარო: სტატისტიკის ოფიციალური მონაცემები

როგორც ცხრილიდან ჩანს, ფულის მასის ზრდა მნიშვნელოვნად უსწრებდა მთლიანი ეროვნული პროდუქტის ზრდის მაჩვენებელს, რაც გახდა სწორედ ლარის დევალვაციის წინაპირობა!.. როგორც ცნობილია ეროვნულმა ბანკმა ბაზარზე გამოიტანა თავისი რეზერვების დაახლოებით 5%, ანუ 120 მილიანო დოლარი, მაგრამ ამან ვალუტის კურსს მაინც ვერ უშველა, სამაგიეროდ აღნიშნულმა პროცესმა ქვეყნის სავალუტო რეზერვების მნიშვნელოვანი შემცირება გამოიწვია. იმ შემთხვევაში, თუ ეროვნული ბანკი დაიცავდა ზემოთაღნიშნულ მონეტარულ წესს, მაშინ დევალვაცია შეიძლება არ მომხდარიყო.

თუმცა, საქართველოს შემთხვევაში არსებობს ვალუტის დევალვაციის გამომწვევი სხვა რისკ-ფაქტორებიც, როგორიცაა: უარყოფითი სავაჭრო ბალანსი (იმპორტი 4-ჯერ მეტია ექსპორტზე), რომელიც ხელს უწყობს ვალუტის უცხოეთში გადინებას. ასევე შეიძლება ითქვას, ტურისტების ნაკადის მნიშვნელოვან შემცირებაზეც, საქართველოს პარტნიორ ქვეყნებში (უკრაინა, რუსეთი) მიმდინარე ეკონომიკური პროცესებზეც, რამაც მნიშვნელოვნად შეამცირა აღნიშნული ქვეყნებიდან საქართველოში სავალუტო გადმორიცხვები (გადმორიცხვები 30%-ით შემცირდა).

სწორედ ეს წარმოადგენს იმ ობიექტურ წინაპირობებს, რომელმაც გამოიწვია ვალუტის დეფიციტი, რამაც შემდეგ ეროვნული ვალუტის დევალვაციას შეუწყო ხელი. ამ შემთხვევაში კი ეროვნული ბანკის მიერ განხორციელებული ინტერვენცია ბაზარზე სიტუაციას ვერ შეცვლიდა და უცხოური ვალუტის დეფიციტს ვერ შეავსებდა.

ასევე სჭიროა აღინიშნოს, რომ მაშინ როცა საქართველო იმპორტზე არის დამოკიდებული და ჩვენი მწარმოებითი სექტორი ფაქტიურად არ გაგვაჩნია, დიდი რისკის შემცველია სავალუტო რეზერვების ხარჯვა, რადგანაც შეიძლება ქვეყანაში სურსათის დეფიციტი შეიქმნას და იმ შემთხვევაში თუ ქვეყანას არ ექნება სავალუტო რეზერვები, მდგომარეობა ძალიან გართულდება!

თუ გავითვალისწინებთ ჩვენ სავაჭრო პარტნიორ ქვეყნებში (უკრაინა, რუსეთი) არსებულ ეკონომიკურ მდგომარეობას, შეგვიძლია დავასკვნათ, რომ უახლოეს პერსპექტივაში არ არსებობს არანაირი ეკონომიკური ბერკეტი, რომელმაც უნდა უზრუნველყოს ლარის გამყარება. მხოლოდ ეროვნული ბანკის რეზერვების ხარჯვა კი შედეგს ვერ გამოიღებს და ეს თანხა შეიძლება წყალში გადაყრილი აღმოჩნდეს!

მდგომარეობას ვერც ტოტალური პრივატიზაცია ვერ გამოასწორებს (ამის ახსნა ახლა შორს წაგვიყვანს), პირიქით, პრივატიზაციამ შეიძლება ერთჯერადი დადებითი ეფექტი მოიტანოს (ბიუჯეტში შევა ვალუტა), მაგრამ პერსპექტივაში ის შეიძლება საფრთხის შემცველი იყოს, რაგდან არ ვიცით, ვინ იქნება იმ შენობების მეპატრონეები, რომელსაც სახელმწიფო გაყიდის - ინვესტორმა შეიძლება იმ შენობაში არაფერი არ გააკეთოს, ან უკეთეს შემთხვევაში 2-3 წლის შემდეგ დაიწყოს ინვესტიციის ჩადება.

გამომდინარე აქედან, ეს ვერ გამოდგება მდგომარეობის გამოსასწორებლად. ბუნდოვანია ასევე მთავრობის მიერ დაანონსებული ,,ქამრების შემოჭერის“ პოლიტიკაც, რადგანაც ჯერჯერობით არ ჩანს, თუ რა იგულისხმება ქამრების შემოჭერაში და რა სფეროებს მოიცავს იგი. მოიცავს თუ არა ის ზოგიერთი სამინისტროს გაუქმებას, ასევე რეგიონული სამსახურების, მინისტრის და დეპარტამენტის მოადგილეების შემცირებას... დიახ, ჯერ-ჯერობით არ ჩანს მთავრობის მიერ გასატარებელ ღონისძიებათა ნუსხა.

შექმნილ მდგომარებას ართულებს ისიც, რომ ოფიციალური სტატისტიკის მიერ მოწოდებული ინფორმაციები ქვეყნის მაკროეკონომიკური პარამეტრების შესახებ არ შეესაბამება სინამდვილეს. განსაკუთრებით აღსანიშნავია უმუშევრობის დონე: სტატისტიკის მონაცემებით, უმუშევრობის დონე 2010 წელს იყო-16.3%, 2011 წელს-15.1%, 2012 წელს-15.0%, 2013 წელს-14.6%. ხოლო ინფლაცია 2015 წლის იანვარში იყო მხოლოდ 1,4%. არსებული მაკროეკონომიკური პარამეტრების გამოსაანგარიშებელი მეთოდოლოგია შესაცვლელია. მდგომარეობას კიდევ უფრო ართულებს ის, რომ ქალაქებსა და რაიონებში არ არსებობს უმუშევართა აღრიცხვის ცენტრები, გამომდინარე აქედან, გაურკვეველია როგორ ახდენენ სტატისტიკის სამსახურები უმუშევართა რაოდენობის დადგენას.

შექმნილ მდგომარეობაზე დაკვირვებებმა და შესაბამისმა ანალიზმა ცხადყო, რომ ეროვნული ბანკის და მთავრობის მიერ უახლოეს პერიოდში (1-2 თვე) გასატარებელია შემდეგი ღონისძიებები:

ეროვნულმა ბანკმა:

• უნდა გაზარდოს რეფინანსირების განაკვეთი 7%-მდე (1-2 თვეში);

• უნდა გაზარდოს კომერციულ ბანკებზე ზედამხედველობა და აღმოფხვრას ის სპეკულანტური გარიგებები, რასაც ადგილი აქვს ბაზარზე მოქმედ ბანკებს შორის, რაც შემდეგ იწვევს დოლარის ხელოვნურ დეფიციტს და ლარის დევალვაციას (1-2 თვეში);

• უნდა შეამციროს მიმოქცევაში არსებული ეროვნული ვალუტის რაოდენობა. ფულის ემისია უნდა მოხდეს რეალური მთლიანი ეროვნული პროდუქტის ზრდის პარალელურად (1-2 თვეში);

ასევე:

• სასწრაფოდ შესაცვლელია დღეს არსებული კანონი ,,საქართველოს ეროვნული ბანკის შესახებ“, აღნიშნული კანონით ეროვნულ ბანკს დიდი უფლებები აქვს მინიჭებული, ფაქტიურად ის ეკონომიკურად დამოუკიდებელია და მოგების მიღებაზეა გადასული (2-3 თვეში);

• მთავრობამ და პარლამენტმა უნდა უზრუნველყოს ბიზნესგარემოს გაუმჯობესება, შემცირდეს გადასახადები (დღგ, მოგება, საშემოსავლო.) მოხდეს ბიზნესზე (განსაკუთრებით დამწყებ ბიზნესზე) დაბალპროცენტიანი და გრძელვადიანი სესხების გაცემა;

• ინვესტიციების მოზიდვისას განისაზღვროს ის პრიორიტეტული მიმართულებები, სადაც მიზანშეწონილია ინვესტიციების განთავსება, რათა გამოირიცხოს ინვესტიციების განთავსება ხელაღებით ეკონომიკის ყველა სფეროში, რამაც შეიძლება უკუშედეგი გამოიწვიოს;

• რეალურად უნდა ამოშავდეს ანტიმონოპოლიური პოლიტიკა;

• მნიშვნელოვნად დასახვეწია ქვეყანაში დღეს არსებული სახელფასო პოლიტიკა. საბიუჯეტო სექტორში დასაქმებული უმაღლესი თანამდებობის პირები ღებულობენ ყოვლად დაუსაბუთებელ და ეკონონომიკურად გაუმართლებელ ხელფასებს. მაღალი ხელფასები ეძლევათ იმ პირებს, რომლებსაც არ გამოუმუშავებიათ ეს ხელფასი, რაც მნიშვნელოვნად უწყობს ხელს მიმოქცევაში ჭარბი ფულადი მასის გაშვებას (1-2 თვეში);

• სასწარფოდ გასაუქმებელია რამოდენიმე სამინისტრო და რეგიონული სამსახურები (1-2 თვეში);

• მნიშვნელოვნად დასახვეწია იმ პირთა ნუსხა, რომლებსაც უნდა ემსახურებოდეს პირადი სამსახურებრივი მანქანები. სასწრაფოდ უნდა გაიყიდოს მაღალი განვლადობის მანქანები (ე.წ ჯიპები) და თანამდებობის პირებს უკეთეს შემთხვევაში უნდა მოემსახურონ მსუბუქი მანქანები. ასეთი მიდგომა მნიშვნელოვნად დაზოგავს ამ კუთხით გასახარჯი თანხების ოდენობას;

• პარლამენტმა ლარი უნდა გამოაცხადოს ერთადერთ საგადამხდელო საშუალებად და აღნიშნულ პროცესზე მთავრობამ უნდა განახორციელოს მკაცრი მონიტორინგი;

• არსებული საბიუჯეტო პარამეტრების ფარგლებში ქალაქებსა და რაიონებში უნდა აღდგეს დასაქმების ბიუროები, რომლის საშუალებითაც შესაძლებელი იქნება დადგინდეს ქვეყანაში უმუშევართა ფაქტიური დონე, დღეს არსებული ოფიციალური მონაცემები უმუშევართა შესახებ (14.6%) არ შეესაბამება სინამდვილეს, რაც ერთ-ერთი შემაფერხებელი ფაქტორია ასევე მონეტარული პოლიტიკის სრული სურათის შესაქმნელად.

მხოლოდ იმ შემთხვევაში დაიწყება ლარის გამყარება და ეკონომიკური პროცესების გაჯანსაღება, თუ მთავრობა უსწრაფესად დაიწყებს ზემოთაღნიშნული პრობლემების გადაწყვეტას. წინააღმდეგ შემთხვევაში ლარი კიდევ უფრო გაუფასურდება, რაც ინფლაციაში გადაიზრდება, საბოლოოდ კი შეიძლება უმართავი პროცერსები განვითარდეს!

ალექსანდრე მაისურაძე,

ანალიტიკოსი.